中小自動車販売業のための予定納税完全ガイド:負担軽減から資金計画まで

予定納税とは何か?

予定納税とは、前年分の所得金額や税額などを基に計算した予定納税基準額が15万円以上となる場合に、その年の所得税及び復興特別所得税の一部をあらかじめ納付する制度です。この制度は、確定申告時の一時的な税負担を軽減し、国の歳入を平準化することを目的としています。

自動車販売業では、車両の単価が高く、利益率も比較的高い傾向にあるため、個人事業主の場合でも予定納税の対象となるケースが多く見られます。法人の場合も、前年度の法人税額が20万円を超えると予定納税の義務が生じます。

予定納税の対象者

予定納税の対象となるのは、原則として前年分の所得税額(予定納税基準額)が15万円を超えている方です。自動車販売業において特に注意が必要なのは、以下のような状況です:

- 個人事業主で年間売上が1,000万円を超える場合

- 中古車販売で高額車両を扱う場合

- 新車ディーラーとして安定した収益を上げている場合

対象者には、毎年6月中旬に税務署から「所得税及び復興特別所得税の予定納税額の通知書」が送付されます。

自動車販売業特有の税務上の注意点

自動車販売業では、一般的な業種とは異なる税務上の特殊性があります。特に重要なのが、未経過自動車税と自賠責保険料の取り扱いです。

中古車の売買において、未経過分の自動車税と自賠責保険料は課税取引として扱われます。これは、自動車税が4月1日時点の所有者に課税される税であり、買主に納税義務がないため、買主が支払う未経過分を購入代金の一部と考えるためです。

予定納税額の計算方法

基本的な計算式

予定納税額は、原則として前年分の所得税額を予定納税基準額とし、その3分の2が年間の予定納税額となります。これを2回に分けて納付するため、1回あたりの納付額は予定納税基準額の3分の1となります。

計算例:

前年の所得税額が30万円だった場合:

- 予定納税基準額:30万円

- 年間予定納税額:30万円 × 2/3 = 20万円

- 第1期納付額:10万円(7月)

- 第2期納付額:10万円(11月)

自動車販売業での具体例

以下は、中古車販売業を営む個人事業主の計算例です9:

事業所得: 8,000,000円給与所得: 0円(専業)所得控除合計: 1,200,000円源泉徴収税額: 200,000円

- 課税所得:8,000,000円 - 1,200,000円 = 6,800,000円

- 所得税額:6,800,000円 × 20% - 427,500円 = 932,500円

- 復興特別所得税:932,500円 × 2.1% = 19,583円

- 源泉徴収税額(復興特別所得税除く):200,000円 ÷ 1.021 = 195,887円

- 予定納税基準額:(932,500円 + 19,583円 - 195,887円) = 756,196円

この場合、第1期・第2期それぞれ252,000円(756,000円÷3)の予定納税が必要となります。

納付時期と方法

納付スケジュール

予定納税の納付は年2回行われます。

第1期: 7月1日〜7月31日第2期: 11月1日〜11月30日

自動車販売業では、7月は夏のボーナス商戦、11月は年末商戦の準備時期と重なるため、資金繰りに特に注意が必要です。

納付方法の種類

予定納税の納付方法は多岐にわたります。

ダイレクト納付(e-Taxによる口座振替)

- 手数料不要

- オンラインで完結

インターネットバンキング

- 手数料不要(銀行手数料は別)

- 24時間対応

振替納税

- 自動引き落とし

- 手数料不要

クレジットカード納付

- 決済手数料が発生

- ポイント還元あり

スマホアプリ納付(30万円以下)

- PayPay等の決済アプリ

- 手数料不要

コンビニ納付(30万円以下)

- QRコード決済

- 24時間対応

振替納税の活用

自動車販売業では売上の季節変動が大きいため、振替納税の利用をお勧めします。振替納税を利用すると、第1期は7月31日、第2期は11月30日に自動的に口座から引き落とされます。

減額申請制度の活用

減額申請の対象者

以下の状況に該当する場合、予定納税の減額申請が可能です。

- 業況不振等の理由により所得が前年より明らかに減少する見込み

- 廃業、休業、失業等をした場合

- 災害、盗難、横領により事業用資産に損害を受けた場合

- 所得控除額や税額控除額が前年より増加する見込み

自動車販売業では、以下のような状況で減額申請を検討できます。

- 新型コロナウイルス等の影響による売上激減

- 主要仕入先との契約終了

- 店舗移転や設備投資による一時的な収益悪化

- 自然災害による在庫や設備の損害

申請手続きと期限

減額申請の期限は以下のとおりです。

- 第1期分の減額申請: 7月15日まで

- 第2期分の減額申請: 11月15日まで

申請書は「予定納税額の減額申請書」を使用し、所轄税務署に提出します。承認、一部承認、却下のいずれかの結果が書面またはe-Taxで通知されます。

延滞税とペナルティ

延滞税の仕組み

予定納税を期限内に納付しなかった場合、延滞税が課されます。2025年の延滞税率は以下のとおりです。

- 納期限翌日から2か月まで: 年2.4%

- 2か月経過後: 年8.7%

延滞税の計算例

50万円の予定納税を30日遅延した場合:

500,000円 × 2.4% ÷ 365日 × 30日 = 約986円

この金額は決して高額ではありませんが、信用面でのリスクを考慮すると、期限内納付が重要です。

自動車販売業の特殊な税務処理

消費税の取り扱い

自動車販売業では、消費税の処理が複雑になる場合があります。特に注意が必要なのは以下の項目です。

課税取引として扱うもの

- 車両本体価格

- 未経過自動車税

- 未経過自賠責保険料

- 検査登録手続代行費用

非課税取引として扱うもの

- リサイクル預託金

- 自賠責保険料(新車購入時)

不課税取引として扱うもの

- 自動車税

- 自動車重量税

- 印紙代

在庫管理と税務

中古車販売業では、在庫車両に対する自動車税の処理も重要です。4月1日時点で在庫として保有している車両については、販売業者が自動車税を負担することになります。

この自動車税は、車両の取得原価に算入するか、租税公課として経費計上するかを選択できますが、継続適用が原則となります。

資金繰りと予定納税対策

年間資金計画の立て方

自動車販売業では、予定納税を含めた年間の税務スケジュールを事前に把握し、資金計画に組み込むことが重要です。

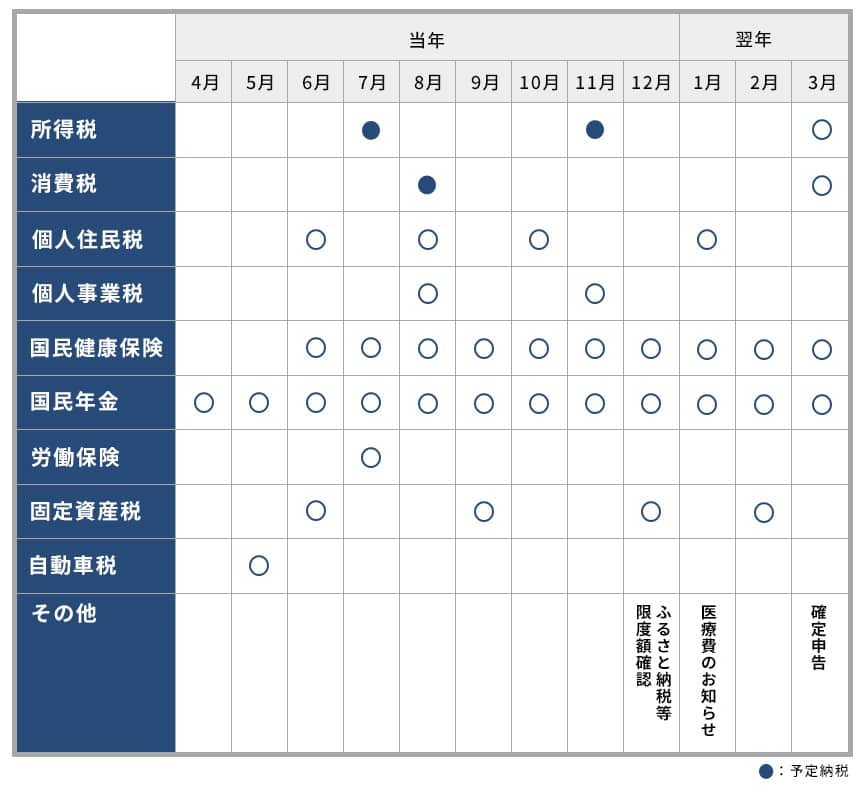

主要な税務スケジュール

- 3月:確定申告・決算申告

- 5月:自動車税

- 7月:予定納税第1期

- 8月:消費税中間申告(該当者)

- 11月:予定納税第2期

税金専用口座の活用

予定納税に備えて、税金専用の口座を開設し、売上の一定割合を定期的に積み立てることをお勧めします。目安として、売上の5-10%程度を税金準備金として確保しておくと安心です。

小規模企業共済の活用

経営者の退職金準備と節税を兼ねた対策として、小規模企業共済の活用も検討してください。月額最大7万円まで掛金を支払うことができ、全額が所得控除となります。

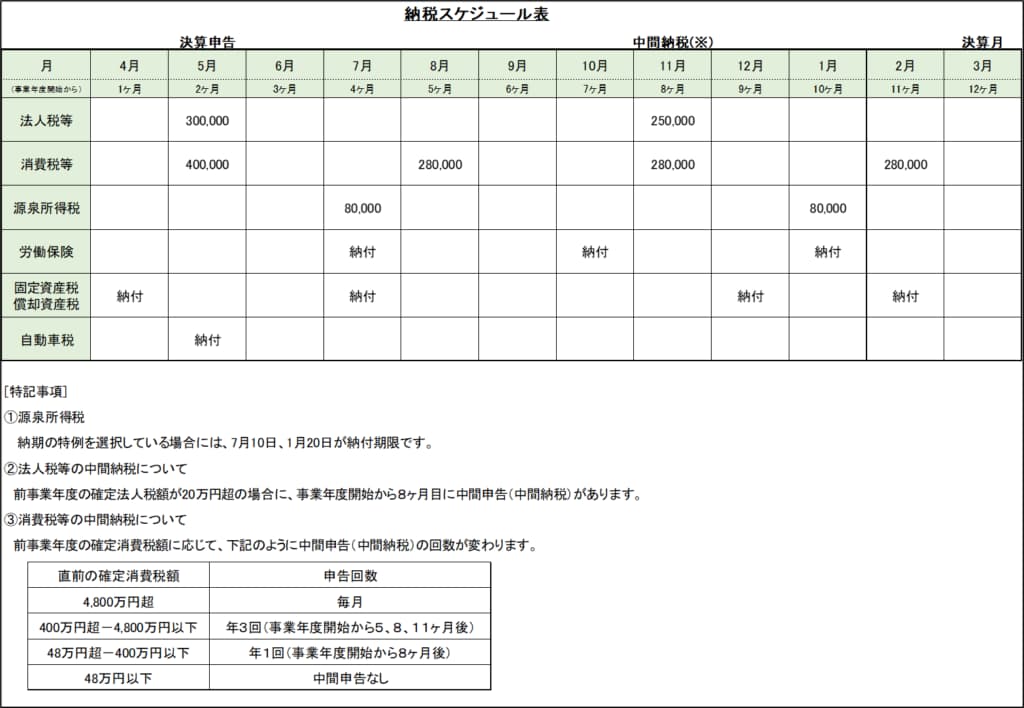

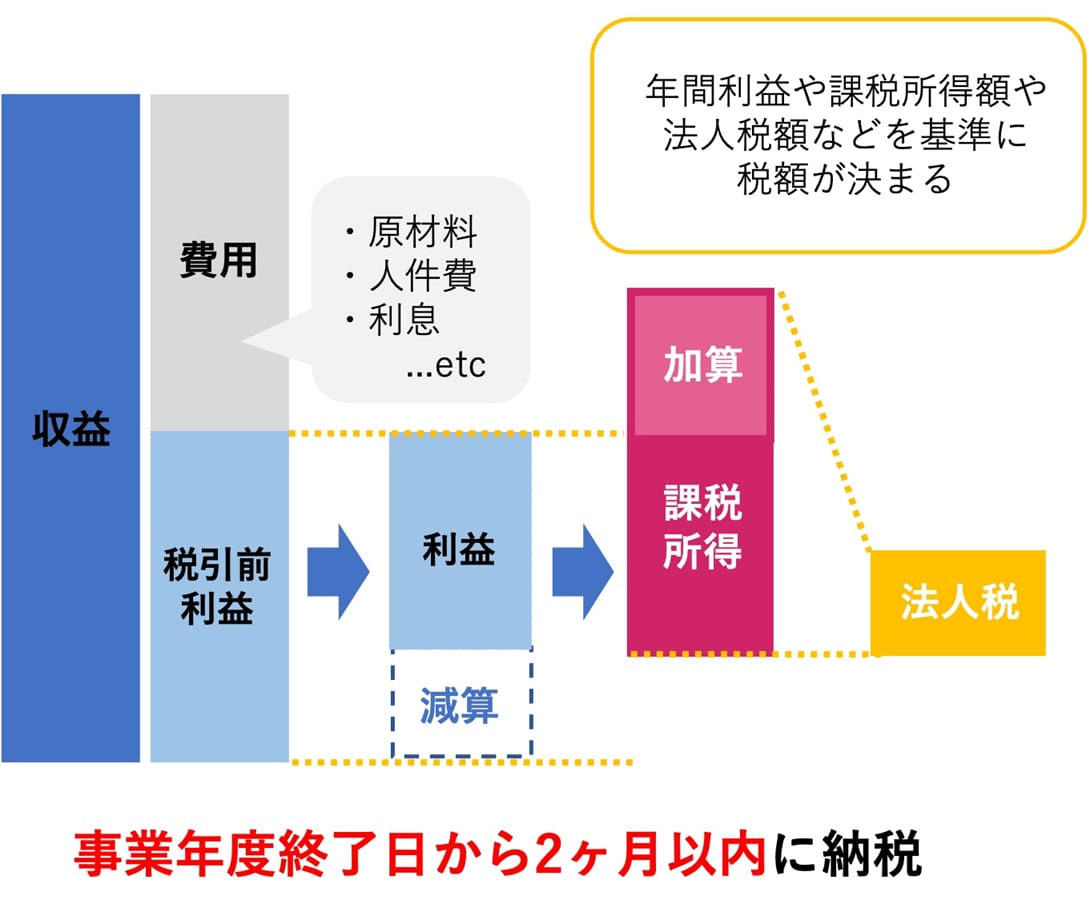

法人税の予定納税について

法人の場合、前年度の法人税額が20万円を超えた場合に予定納税が必要となります。法人税の予定納税は、事業年度開始から6ヶ月を経過した日から2ヶ月以内に納付する必要があります。

法人税予定納税の計算方法

法人税の予定納税額は、前年度の法人税額の2分の1が基本となります。例えば、前年度の法人税額が100万円だった場合、予定納税額は50万円となります。

予定申告と仮決算の選択

法人税の予定納税では、予定申告と仮決算のどちらかを選択できます。

予定申告: 前年度の実績を基に簡易的に

計算仮決算: 実際に6ヶ月間の決算を行って正確に計算

よくある質問と回答

Q1: 予定納税の通知書が来ない場合は?

A1: 通知書が届かなくても納税義務は発生します。前年の確定申告書を確認し、所得税額が15万円を超えている場合は税務署に問い合わせてください。

Q2: 法人成りした場合の予定納税は?

A2: 個人事業主から法人成りした場合、法人の予定納税は前年度の法人税額が20万円を超えた場合に発生します。個人の予定納税とは別制度です。

Q3: 消費税の中間申告との違いは?

A3: 予定納税は所得税の制度で、消費税の中間申告とは別制度です。消費税の中間申告は前年の消費税額が48万円を超えた場合に必要となります。

Q4: 減額申請が却下された場合は?

A4: 却下された場合でも、確定申告時に実際の税額との差額は精算されます。過納となった場合は還付を受けることができます。

まとめ

予定納税は、中小自動車販売業にとって避けて通れない重要な税務制度です。適切な理解と準備により、資金繰りの負担を軽減し、事業の安定的な運営につなげることができます。

特に自動車販売業では、未経過自動車税や自賠責保険料の課税処理、在庫車両の税務処理など、業界特有の注意点があります。これらを正しく理解し、年間を通じた税務スケジュールに基づいた資金計画を立てることが成功の鍵となります。

不明な点がある場合は、自動車販売業に詳しい税理士に相談することをお勧めします。適切な税務管理により、事業のさらなる発展を目指していきましょう。